目錄

前言

近年來,長期投資比特幣已成為一個熱門的話題。但在面對比特幣的長期投資時,我們常常遭遇的一個問題是:採用定期定額(Dollar-Cost Averaging,簡稱 DCA)的方式分期買入,還是一次性投入大筆資金(Lump-sum)會有更好的績效?

本文將從不同角度整理作者看到的相關數據資訊,以幫助投資者更好地理解比特幣長期投資的不同方式。探討其適用情境、風險管理、回報預期以及心理因素等關鍵因素,以期為讀者提供全面的資訊

DCA & Lump-sum 簡述及優缺點介紹

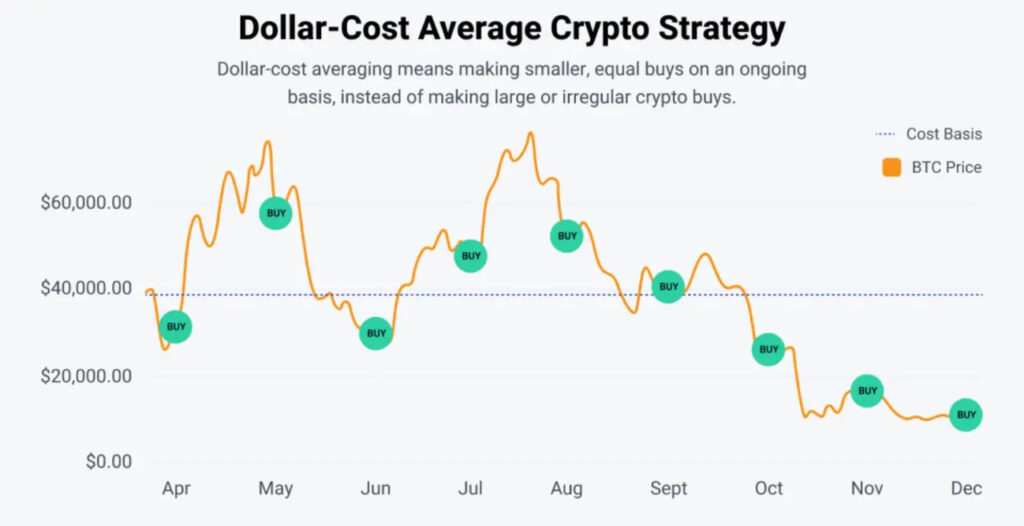

DCA 就是所謂的定期定額。投資者定期以相同金額的資金進行投資,無視市場的價格變化。類似於現在很流行的固定購入 ETF、大盤指數等等,許多國家的勞保年金、養老基金也是類似的模式。

DCA 優缺點

DCA 的優勢在於分散投入,降低了投資者因市場波動而產生的情緒影響,同時降低平均成本並且也能夠抓住長期上漲趨勢。(前提是你要認為這個投資標的長期是有可看性的)

相對缺點即是考驗投資人心態、磨耗交易成本或是管理費用,並且犧牲了在市場高低點的操作性及延展性。同樣也不適合短期交易者。性質上屬於我個人認為並沒有絕對偏向左側或是右側交易,還是得以定額買入當下的市場條件去做判斷。後面也會利用 BTC 市場數據做更多介紹。

一次性買入(Lump-sum)

一次性買入是指投資者在單一時間點將一筆資金一次性全部投入市場,就是常開玩笑講的梭哈、all in。在一次性買入的情況下,投資者將全部資金投入市場,並根據當時的市場價格購買股份或資產。

Lump-sum 優缺點

Lump-sum 提供了快速參與市場的機會,如果投資者能夠適時捕捉到標的物低點,可能獲得更高的回報。(如抄底)

相對的也帶來了更大的風險,因為市場的短期波動可能對對投資者帳面損失非常大,另外弱若是沒有做好投資組合的分配,也有較高的機率吃龜苓膏。

無論是 DCA 還是 Lumpsum 投資,都有其利與弊,接下來將以 BTC 為主軸,介紹這兩個策略在 BTC 上的表現究竟何者較適合。以下部分參考了 Amdax 資產管理公司及Swan Capital 機構針對 DCA & Lump-sum 策略的研究結果。

考量最大回撤 & Calmar ratio

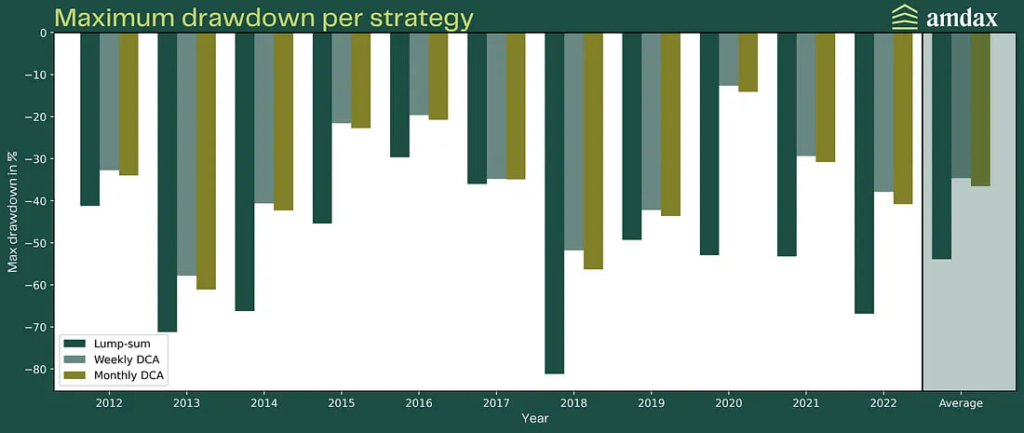

最大回撤及 Calmar ratio 是兩個衡量績效的重要指標。最大回撤就是在給定的時間範圍內觀察投資組合經理的最大跌幅。而

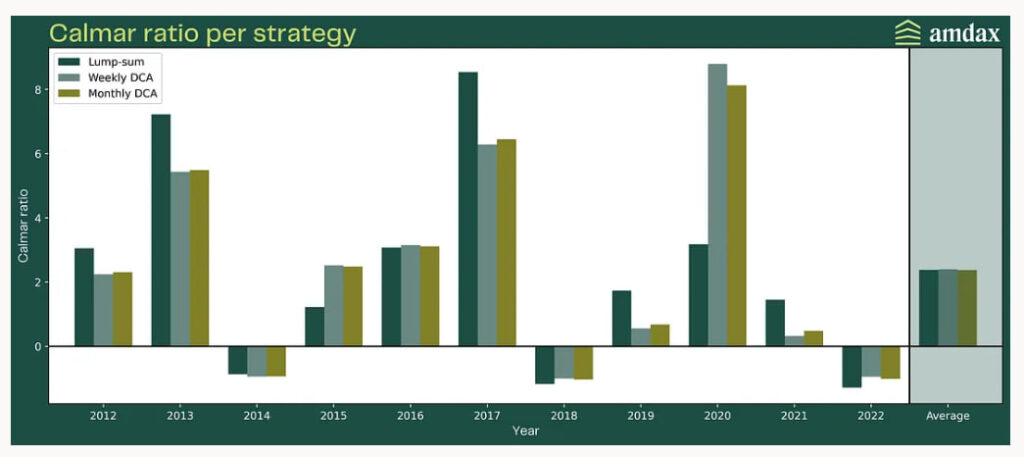

Calmar ratio 代表了相對於最大回撤,投資組合的平均回報程度。其值愈大,投組的風險回報表現會愈好。有點類似財務學裡的 Sharpe ratio 及 Treynor Ratio。

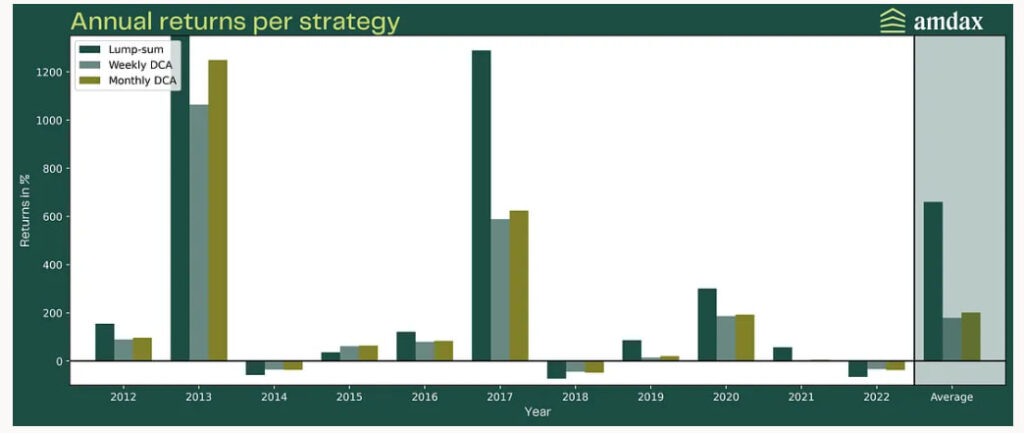

從下圖結果來看,考量了這兩個策略的的年報酬率,並將 DCA 拆分成週投入及月投入。Lump-sum 通常顯示出更極端的回報,無論是正向還是負向。尤其是 2013 年的回報率非常出色(當年回報率超過 5,400%,為了便於閱讀,沒有完全包含在圖中)。另外,Lump-sum 平均年回報率是 DCA 策略的三倍以上

從風險面的角度出發,Amadex 團隊搜集了自 2012 年以來每一年的結果。發現 Lump-sum 的回撤更大,並且始終比 DCA 風險更高。特別是在發生嚴重崩盤的年份(例如 2020 年 3 月的新冠疫情),回撤的差異相當大。平均而言,Lump-sum 組合從上到下跌了約 20%。

而透過這兩張圖的比較,可以得出 Calmar ratio

從下圖的結果呈現來看,該比率在所有年份中顯示出非常大的波動。有時 DCA 策略的效果優於一次性策略,有時則相反。平均而言,三種策略的比率實際上是相同的。

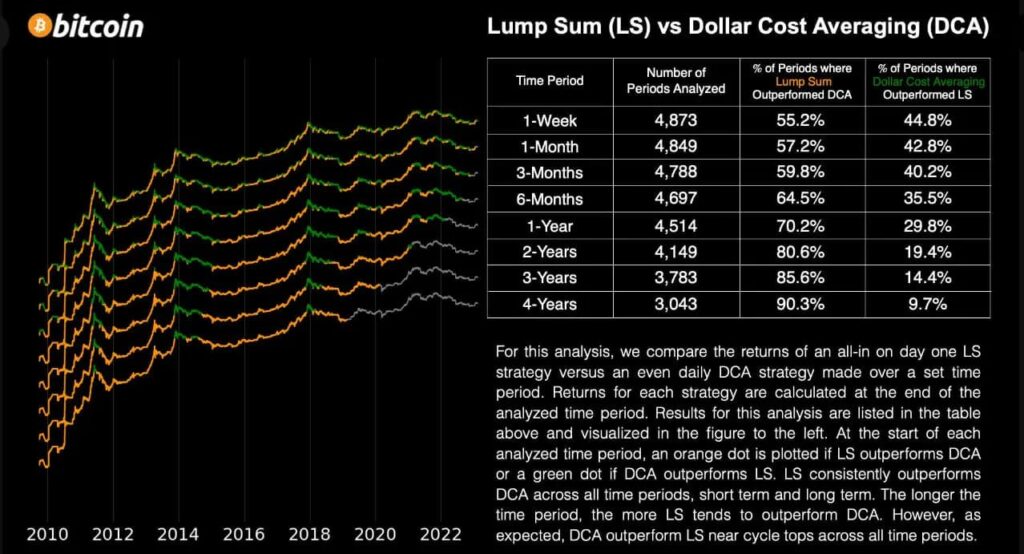

利用不同金額及時間尺度比較兩策略

Swan Capital 利用了過去六年的 BTC 價格數據進行每日模擬比較策略。並且進行以下的基本假設。

在基礎的人類行為上,如果投資者已經決定要買比特幣,他們很有可能會先買一些比特幣,

(類似嚐鮮的感覺)即使投資者已先有計劃使用定期定額策略。

• 0% 先付款:意味著投資者沒有事先投資任何資金,然後以等比例的定期定額方式投資整個 1 萬美元。

• 25% 先付款:意味著投資者投資了 2500 美元,然後以等比例的定期定額方式投資剩下的 7500 美元。

• 75% 的先付款:著投資者投資了 7500 美元,然後以等比例的定期定額方式投資剩下的 2500 美元。

• 100% 先付款:等同於 Lump-sum。

時間級距的假設:

• 每日(10、15 和 30 天)

• 每週(4 和 8 週)

• 每月(6 和 12 個月)

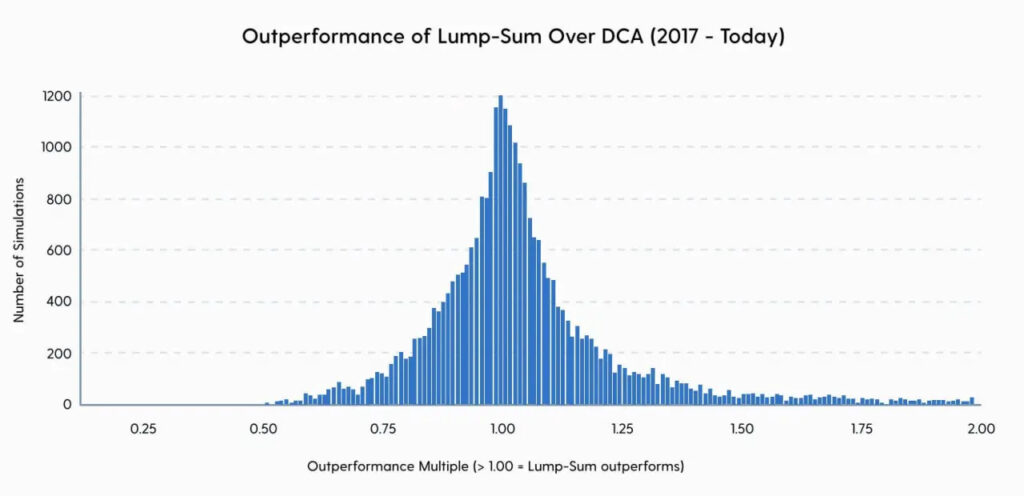

從下列的分布圖來看,大於 1 即代表 Lump-sum 擊敗 DCA,小於 1 則相反。整體平均而言,也是 Lump-sum 比 DCA 好了大約 9%。(意即能讓資金程度增加多 9%)

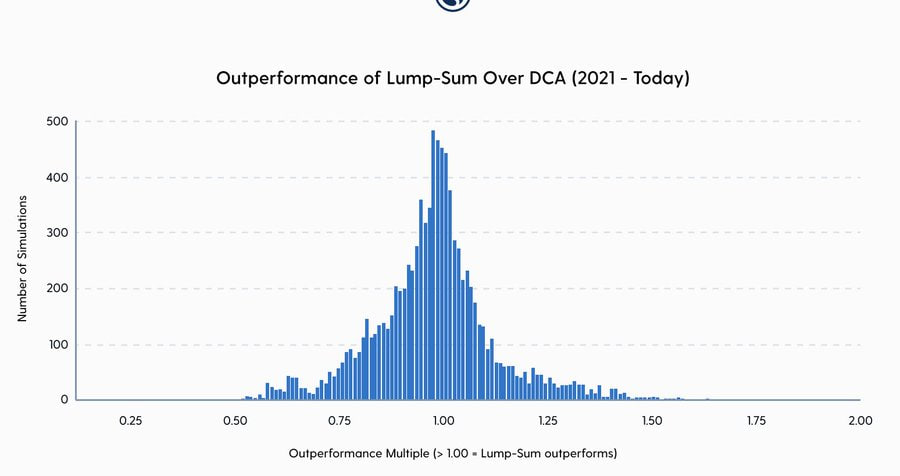

若是把時間範圍縮小到近期這一輪的熊市,DCA 理所當然的會擊敗 Lump-sum。

結論

透過上述的介紹,我觀察到這兩種策略在 BTC 身上大概會有幾個關鍵性的結論。

❶ Lump-sum 投資策略在比特幣方面的整體表現優於 Dollar Cost Averaging (DCA) 策略。

❷ 歷史數據顯示,Lump-sum 投資者累積的比特幣數量比 DCA 投資者更多。

❸ 早期投資比特幣,不論是 Lump-sum 還是選擇每日 DCA 而非每週或每月 DCA,都能獲得更好的長期回報。

❹ DCA 策略在保護投資者免受下方風險或波動風險方面並沒有提供實質性的好處。這可能是由於 BTC 價格行為的特性,即它有劇烈的上漲價格波動,並且在長時間內呈現橫盤或下跌的趨勢。

❺ 這些數據指出一個事實,就是投資BTC愈早愈好。過度的等待可能會錯過大幅且短暫的價格波動,這些波動將佔到投資者回報的大部分,而且這些價格波動是無法預測的。

最後,雖然這些數據都是儘量還原了市場所呈現出來的型態及樣貌,但不可能會有 100% 正確的結果。讀者們還是能夠依照自身的風險趨避及愛好程度進行選擇,最重要的還是在於踏出第一步,畢竟,只知道堅守昨天,明天又會變成什麼樣呢?

附註

結論 ❹ 提到的下方風險即是投資學定義的其中一種風險,風險分為上方及下方。上方風險為實際價格高於預測價格之狀況,下方風險則為實際價格低於預測價格之狀況。意即只要預測的不對在投資學都會被歸納成風險。

結論 ❹ 的 BTC 價格行為特性可參考先前撰寫的這篇週報。

本報告僅供資訊分享之用,內容不構成任何形式的投資建議或決策依據。文中所引用的數據、分析與觀點均基於作者的研究與公開來源,可能存在不確定性或隨時變動的情況。讀者應根據自身情況及風險承受能力,審慎進行投資判斷。如需進一步指導,建議尋求專業顧問意見。

參考資料

https://nakamotoportfolio.com/static/docs/DCA_Lumpsum.pdf

https://medium.com/amdax-asset-management/lump-sum-or-dollar-cost-averaging-42c8f5bb9938

學習討論群組

親愛的讀者,你可能在思考:「這些深入的分析方法和珍貴的資料分享,我要到哪裡去學習和看到?」 不必再四處尋找!除了 DA Labs 網站優質的內容外,我們建立了完整的社群生態系統,邀請想學習金融科技、區塊鏈/加密貨幣的朋友一同加入:

- LINE 官方帳號 https://urli.ai/line/q-2Q3R?muid=bot-jpq9c#

- DA 各公開頻道 https://t.me/addlist/3qrlxEnu7slkYWY9

在 DA 交易者聯盟的各個社群平台中,有來自不同領域的專業講師和交易者,每日不停歇地討論市場資訊。動動你的手指,跟著我們踏上精彩的投資學習之旅吧!

DA Labs —— Bridge the Fintech Gaps